土地の固定資産税の計算方法やしくみを図解でわかりやすく紹介!

固定資産税とは土地や家屋といった不動産を所有している人に課される税金のこと。

「固定資産税がどのように決められているのか」そのしくみを知らずに、毎年送られてくる明細書の金額を何気なく支払っている人は、多いのではないでしょうか。

当記事では土地の固定資産税における、次の疑問を解決します。

・土地の固定資産税のしくみが知りたい

・固定資産税の税額が正しいかどうか知りたい

土地の固定資産税について、詳しい計算方法や課税のしくみが知りたい人は、ぜひ参考にしてください。

固定資産税の税額を明細書から読み取る方法は「農地の固定資産税はいくら?明細書の確認や計算方法を解説」で紹介しています。

土地の固定資産税を計算する前に基本のしくみを理解しよう

土地の固定資産税は「その土地がどのように使われているのか」「どんな場所にあるのか」「どのような地形なのか」などの様々な要因から決められています。

また同じ宅地でも、地形が悪く使い勝手の悪い土地より利便性の良い、綺麗な四角形のほうが固定資産税が高くなるのです。

さらに市街化区域にある土地を所有する人は、固定資産税と合わせて都市計画税を支払わなければなりません。

都市計画税が課税される場合は固定資産税と都市計画税の合計額が固定資産税の納税額となります。

土地の固定資産税のおおまかな計算の流れをおさえよう

土地にかかる固定資産税の計算式は、次のとおり。

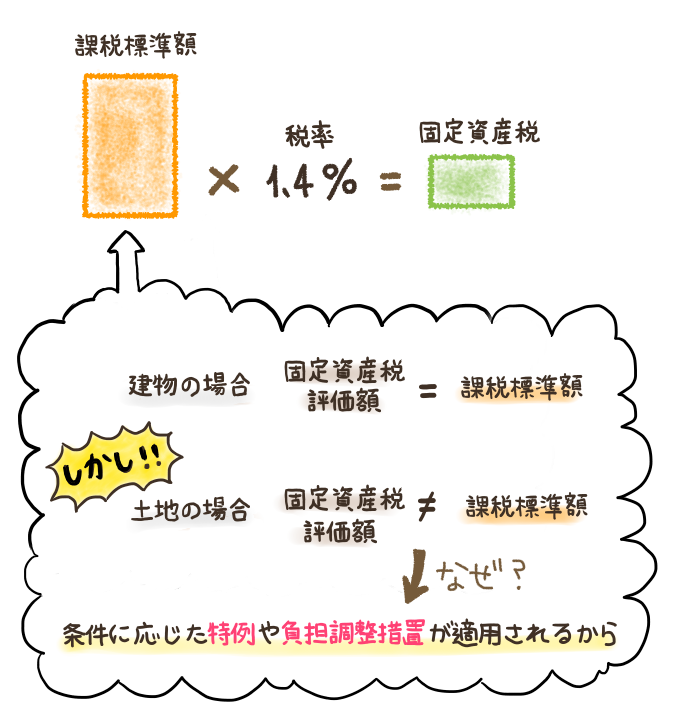

基本的に固定資産税を求める際は、その土地の課税標準額に税率を乗じて税額を算出します。

軽減制度が適用される場合は、税額からさらに軽減額を差し引くことが可能です。

固定資産税に都市計画税がプラスされる場合は、次の計算式をイメージしてください。

A=固定資産税の課税標準額✕税率(1.4%)

B=都市計画税の課税標準額✕税率(0.3%)

固定資産税評価額から特例や税負担調整措置を適用した金額が、課税標準額となるのです。

課税標準額=特例や負担調整措置適用後の固定資産税評価額

つまり土地の固定資産税を計算するには、課税標準額を求めることが必要で、課税標準額を求めるには、固定資産税評価額の算出が必要ということ。

次の章で固定資産税評価額の求めかたを、詳しくみていきましょう。

固定資産税のベースとなる固定資産税評価額の計算方法をおさえよう

ちなみに明細書や固定資産税課税台帳から、固定資産税評価額を確認することも可能です。

固定資産税課税台帳については、土地の所有者であれば市町村の役所で閲覧できますよ。

では固定資産税評価額がどのように決められているのか、具体的な計算方法をみていきましょう。

| 計算方式 | 適用地域 |

|---|---|

| 路線価方式 | 市街地的形態を形成する地域(都市部) |

| 標準宅地比例方式 | 市街地的形態を形成しない地域(地方部) |

路線価方式とは道路ごとに定められた価格(路線価)を使って、その土地の評価額を求める計算方法のこと。

標準宅地比例方式は地価公示価格・都道府県地価調査価格および不動産鑑定士による評価をもとに、標準宅地の1㎡あたりの価格を算出するという方法です。

地方部など路線価が設けられていない地域では、標準宅地比例方式で固定資産税評価額が求められます。

ほとんどの固定資産税評価額は路線価方式によって算出されるため、当記事でもこの路線価方式を使った計算方法を紹介しますね。

路線価方式における固定資産税評価額の計算式は、次のとおり。

この計算式から固定資産税評価額の算出には、次の3つの情報が必要ということが読み取れます。

- 固定資産税路線価

- 補正率

- 地積

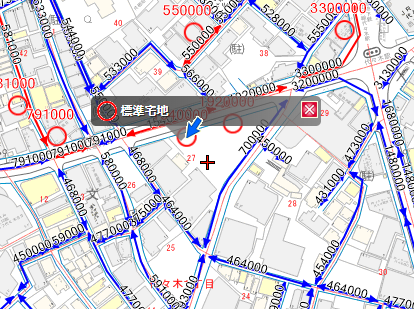

固定資産税路線価とは、各道路に定められた1㎡あたりの土地の価格のこと。「全国地価マップ」という、国税庁のサイトから調べられます。

補正率とはその土地の奥行や形状などに応じて、土地の補正をおこなうための率のこと。

地形の悪い宅地は、そうでない宅地に比べて使い勝手が悪いため、その分土地の価格を低くしなければなりません。

また間口の狭い宅地では、間口狭小補正率を利用して評価額を算出することに。

このようにその土地の状況に応じた補正率を利用することで、正確な評価額が求められるのです。

どの補正率が適用されるかは、各市区町村に問い合わせて知ることができますよ。

地積(土地の面積)については、登記簿謄本や測量図に記載された数値を用いましょう。

・・・で、固定資産税評価額を算出したあとは何を計算するんでしたっけ?

都市計画税においては、ここで算出した固定資産税評価額=都市計画税の課税標準額となります。合わせて覚えておきましょう。

固定資産税の算出に必要な課税標準額の計算方法をおさえよう

課税標準額とは、固定資産税が課税される金額のこと。

固定資産税の納税額は、この課税標準額に税率をかけることで求められます。

固定資産税の計算において、建物の場合固定資産税評価額と課税標準額の金額は同じなのですが、土地の場合そうはいきません。

なぜならその土地の課税標準額を低くするための、特例措置や負担調整率が適用されるからです。

土地を所有する側にとって、固定資産税が低くなるのは大変喜ばしいことなのですが、計算方法が建物よりも複雑で分かりにくくなっています。

では課税標準額の算出で適用される、特例措置と負担調整率それぞれについて、詳しく見ていきましょう。

土地の固定資産税を計算する際におさえたい住宅用地の特例

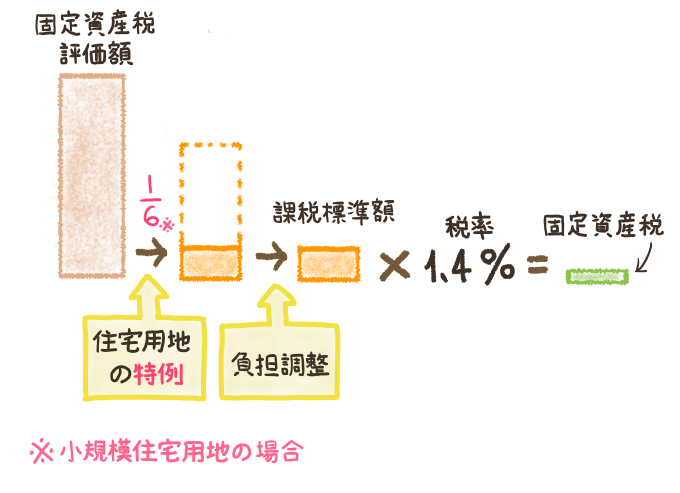

住宅用地については、その土地の課税標準額を低くするための住宅用地に係る課税標準額の特例措置が図られています。

この特例を適用することで、固定資産税の課税標準額は3分の1に、都市計画税の課税標準額は3分の2に減額。

さらに200㎡以下の部分(小規模住宅用地)に対する課税標準額は、固定資産税なら6分の1まで、都市計画税なら3分の1まで減額されます。

| 住宅用地の特例 | 固定資産税 | 都市計画税 |

|---|---|---|

| 一般住宅用地 | 課税標準額 =固定資産税評価額✕1/3 |

課税標準額 =固定資産税評価額✕2/3 |

| 小規模住宅用地 (面積200㎡以下の住宅用地) |

課税標準額 =固定資産税評価額✕1/6 |

課税標準額 =固定資産税評価額✕1/3 |

土地の固定資産税を計算する際におさえたい負担調整措置

負担調整措置とは、急激な税負担の上昇を抑えるためのもの。

この調整措置によって固定資産税評価額が急上昇しても、実際の税額はゆるやかに上昇するため、納税者は毎年の税負担が少なくなります。

具体的には、前年度に対して本年度の価格がどのくらい上下するのかを「負担水準」という値で示し、その値に応じて本年度の課税標準額を決めるという方法です。

まずは負担水準が何%になるのか、計算しましょう。

負担水準の値は、次のように算出します。

算出した負担水準が100%を超えているのか、100%未満なのかによって本年度の課税標準額の求めかたが異なります。

| 負担水準 | 計算式 |

|---|---|

| 100%超 | 課税標準額=本則課税標準額 |

| 100%未満 | 課税標準額=前年度の課税標準額+(本則課税標準額✕5%)※ |

実際に固定資産税や都市計画税の税額を計算してみよう

固定資産税の納税額を求めるには、その価格を決める基準となる課税標準額の算出が必要です。

そして課税標準額を算出するには、路線価や補正率を用いて固定資産税評価額を算出。

さらに住居用地の特例や負担調整措置を適用させて金額を求めなければなりませんでした。

ではこれまでに紹介した計算方法をもとに、次の設例から土地にかかる固定資産税の納税額を計算してみましょう。

【地目】宅地

【地積】180㎡

【路線価】250,000円

【前年度の課税標準額】固定資産税:6,500,000円 都市計画税:14,500,000円

まずは路線価方式を使って、その土地の固定資産税評価額を求めます。

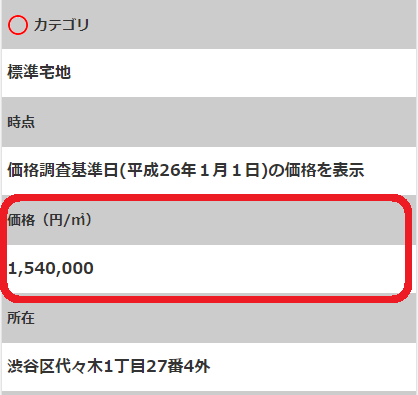

「全国地価マップ(国税庁HPより)」にアクセスして、「固定資産税路線価等」を選択。

次に確認したい地域を選んでください。

「詳細情報」に記載されている「価格(円/㎡)」が、この土地の固定資産税路線価になります。

設例では路線価を250,000円としています。

次の計算式に該当する数字を当てはめて、固定資産税評価額を算出しましょう。

250,000円✕180㎡=45,000,000円

この土地の固定資産税評価額は45,000,000円となります。

本来であれば固定資産税評価額=課税標準額なのですが、土地の場合はここから特例や負担調整措置を適用させて課税標準額を算出しなければなりません。

まずは住宅用地の特例について、設例の宅地は地積180㎡なので小規模住宅用地の特例が適用されます。

小規模住宅用地の特例を適用させた、固定資産税および都市計画税課税標準額の計算式は次のとおり。

固定資産税評価額✕1/3=特例適用後の都市計画税課税標準額

45,000,000円✕1/6=7,500,000円

45,000,000円✕1/3=15,000,000円

小規模住宅用地特例適用後の固定資産税評価額は7,500,000円、また都市計画税課税標準は15,000,000円となります。

次に負担調整措置を適用させるために、負担水準が何%なのかを計算します。

固定資産税および都市計画税の負担水準を求める計算式は、次のとおり。

固定資産税の負担水準

6,500,000円÷7,500,000✕100=86.666…%

都市計画税の負担水準

14,500,000円÷15,000,000円✕100=96.666…%

固定資産税および都市計画税の負担水準はいずれも100%未満なので、負担調整措置を適用させた場合、次のような計算式となります。

固定資産税の課税標準額

6,500,000円+(7,500,000円✕5%)=6,875,000円

都市計画税の課税標準額

14,500,000円+(15,000,000円✕5%)=15,250,000円※

固定資産税の課税標準額は6,875,000円、都市計画税の課税標準額は15,000,000円となります。

本来であれば算出した課税標準額に税率をかければ、固定資産税の納税額が求められます。

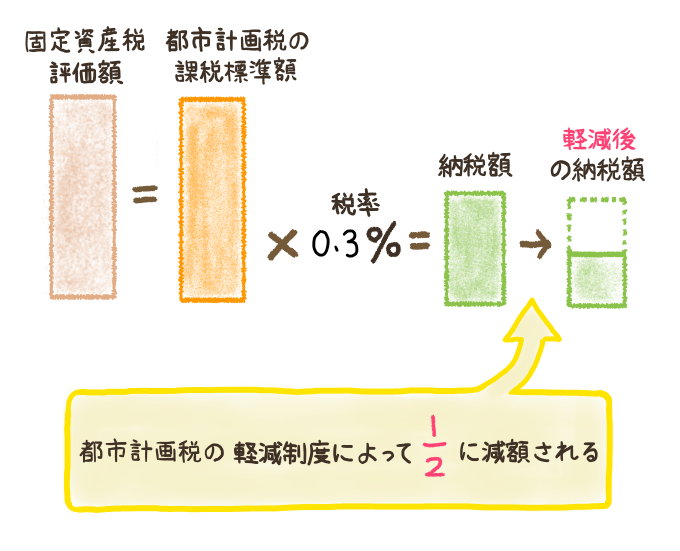

しかし今回は東京都23区内にある宅地のため、都市計画税の納税額を2分の1に軽減できる制度が適用可能です。

都市計画税の軽減制度では、住宅1戸あたり200㎡までの部分に対する税額が軽減されることに。

設例の場合だと宅地の地積180㎡すべての部分に適用できます。

軽減制度を適用させた都市計画税の計算式は、次のとおり。

15,000,000円✕0.3%=45,000円(本来の都市計画税)

45,000円✕1/2=22,500円(都市計画税の軽減額)

45,000円ー22,500円=22,500円

軽減制度適用後の都市計画税は22,500円(100円未満切捨て)となります。

最後に固定資産税と都市計画税を合算して、最終的な固定資産税の納税額を求めます。

まず固定資産税の相当税額を計算しましょう。

6,875,000円✕1.4%=96,250円

固定資産税の税額は96,200円(100円未満切捨て)となります。

土地の固定資産税の計算方法や基本的なしくみを理解しよう

これらの措置が適用されることによって、私たちが支払う固定資産税は軽減されるしくみになっています。

土地にかかる固定資産税の計算方法を理解するには、この軽減措置のしくみをマスターすることが大切です。

また市街化区域に土地を所有する場合は、固定資産税と合わせて都市計画税を納めなければなりません。

都市計画税の計算方法は固定資産税とほぼ同じ。

2つセットで覚えておくと、毎年送られる明細書をチェックするときにも役立ちます。

自身の土地にかかる固定資産税が自治体によって、どのように評価されているのかをあらためて確認してみましょう。

固定資産税はいろんな軽減措置があるので複雑に感じるのですが、図解による説明はすごくわかりやすかったと思います。

住宅が建つ敷地の固定資産税はすごく安くなるのですが、誰も住まなくなった住宅を解体すると、軽減措置がなくなり本来の固定資産税に上がってしまいます。

これが空き家の増える原因とも言われています。

中古住宅・中古アパートの媒介業務・調査業務に従事し、現在は札幌市内の宅建業者にて専任の取引士を務めている。

2006年より、住宅に関する無料の相談サイトを開設し、住宅リフォームや中古住宅購入の相談に応じている。

2つの求めかたをセットで覚えておきましょう。